Risikoprämie

Die Risikoprämie (RP, englisch risk premium; je nach Vorzeichen auch Risikoabschlag oder Risikozuschlag genannt) ist allgemein in der Wirtschaft die Entschädigung für ein durch den Risikoträger übernommenes Finanzrisiko.

Allgemeines

[Bearbeiten | Quelltext bearbeiten]Die Risikoprämie ist konkret in der Kostenrechnung das im Gewinn enthaltene Äquivalent für das allgemeine Unternehmerwagnis.[1] Speziell bei der Kapitalanlage müssen risikoscheue Anleger eine Risikoprämie in ihre Erwartungen des Realzinses einbauen, wenn Unsicherheit über die Inflationsentwicklung besteht.[2] So setzt sich beispielsweise die erwartete Gleichgewichtsrendite einer Aktie aus dem risikolosen Basiszinssatz und der Risikoprämie zusammen.[3] In der Außenwirtschaftstheorie ist die Risikoprämie die Differenz zwischen der erwarteten Rendite einer Kapitalanlage in Fremdwährung und der Rendite einer vergleichbaren Anlage in Inlandswährung.[4] Die Risikoprämie ist versicherungstechnisch der wichtigste kalkulatorische Bestandteil der Versicherungsprämie (Bruttoprämie), der für die reine Risikoübernahme vom Versicherer festgesetzt wird.[5]

Finanzmathematik und Entscheidungstheorie

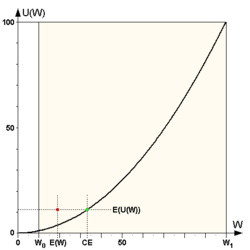

[Bearbeiten | Quelltext bearbeiten]In der Finanzmathematik und Entscheidungstheorie ist die Risikoprämie die Differenz zwischen dem Erwartungswert eines unsicheren Vermögens , z. B. Wertpapiers (Lotterielos, Aktie, Anleihe, Sparbuch), und dem individuellen Sicherheitsäquivalent , (englisch certainty equivalent) dieses Vermögens, das heißt derjenigen sicheren Auszahlung CE, z. B. sofort und in bar, die dem Betreffenden subjektiv den gleichen Nutzen verspricht (und damit gleich viel wert ist) wie das unsichere Vermögen [6]:

Entscheidend für Betrag und Vorzeichen der Risikoprämie RP ist demnach in erster Linie das Verhältnis zwischen dem für ein und dasselbe Vermögen w stets gleichen mathematischen Erwartungswert E(W) und dem individuellen Sicherheitsäquivalent CE des betreffenden Marktteilnehmers:

- Ist E(w) > CE, wird die Risikoprämie RP positiv, d. h. der Betreffende ist bereit, demjenigen, der ihm das Risiko des unsicheren Vermögens (und damit die Gefahr eines möglicherweise realen Vermögensverlusts) abnimmt, dafür eine Prämie zu zahlen. Bekanntestes Beispiel solcher Transaktionen sind Versicherungsabschlüsse, bei denen man die Risikoprämie RP auch als Versicherungsprämie bezeichnet.

Marktteilnehmer, deren Sicherheitsäquivalent CE für gewöhnlich kleiner als der Erwartungswert E(w) ihres unsicheren Vermögens ist, werden risikoscheu bzw. risikoavers genannt. Maßgeblich für risikoaverse Entscheidungen ist dabei die höhere Gewichtung möglicher Vermögensverluste gegenüber möglichen Vermögensgewinnen. - Ist E(w) = CE, wird die Risikoprämie RP gleich Null, d. h. der Betreffende ist weder bereit, jemand anderem eine Prämie für die Übernahme des eigenen Vermögensrisikos zu zahlen noch umgekehrt jemand anderem dessen Vermögensrisiko abzukaufen.

Marktteilnehmer, deren Sicherheitsäquivalent CE sich für gewöhnlich mit dem Erwartungswert E(w) ihres unsicheren Vermögens deckt, werden risikoneutral genannt. Maßgeblich für risikoneutrale Entscheidungen ist die Gleichgewichtung möglicher Vermögensverluste und -gewinne. - Ist E(w) < CE, wird die Risikoprämie RP negativ, d. h. der Betreffende ist nun umgekehrt bereit, demjenigen, der ihm das Risiko seines unsicheren Vermögens (und damit die Aussicht auf einen möglicherweise realen Vermögensgewinn) abtritt, dafür eine Prämie zu zahlen. Bekanntestes Beispiel solcher Transaktionen sind praktisch alle realen, d. h. mathematisch betrachtet stets „unfairen“ Lotterien, deren Lospreis dabei regelmäßig über ihrem Erwartungswert E(L) bleibt.

Marktteilnehmer, deren Sicherheitsäquivalent CE für gewöhnlich größer ist als der Erwartungswert E(w) ihres unsicheren Vermögens ist, werden risikoliebend bzw. risikoaffin genannt. Maßgeblich für risikoaffine Entscheidungen ist dabei die höhere Gewichtung möglicher Vermögensgewinne gegenüber möglichen Vermögensverlusten.

Formale Beschreibung

[Bearbeiten | Quelltext bearbeiten]Gegeben seien eine reelle, messbare und umkehrbare Nutzenfunktion u(w) zusammen mit ihrer Inversen w(u) sowie ein unsicheres Vermögen x, zusammengesetzt aus einem sicheren Ausgangsvermögen und einer Zufallsvariablen mit dem Erwartungswert E(X) = 0. Für den Erwartungswert des unsicheren Vermögens gilt dann:

Ist die Gleichung

eindeutig lösbar, nennt man die dadurch definierte reelle Zahl die Risikoprämie (bzw. das Sicherheitsäquivalent der Zufallsvariablen X[7]) bei gegebenem Ausgangsvermögen .

Ist die Nutzenfunktion u(w) wie gefordert umkehrbar, z. B. streng monoton steigend, lässt sich die Risikoprämie mittels der inversen Nutzenfunktion w(u) wie folgt berechnen[8]:

Interpretation

[Bearbeiten | Quelltext bearbeiten]- Die positive Risikoprämie ist der Abschlag, den ein risikoaverser Entscheider (mit für ihn zutreffender konkaver Nutzenfunktion) in Kauf zu nehmen bereit ist, um das Risiko der Zufallsvariablen X bei festem durchschnittlichem Ertrag zu vermeiden.

- Die negative Risikoprämie ist der Zuschlag, den ein risikoaffiner Entscheider (mit für ihn zutreffender konvexer Nutzenfunktion) zu zahlen bereit ist, um das zusätzliche Risiko der Zufallsvariablen X bei festem durchschnittlichem Ertrag übernehmen zu dürfen.

Risikoprämie und Arrow-Pratt-Maß der absoluten Risikoaversion

[Bearbeiten | Quelltext bearbeiten]Wie John W. Pratt 1964 zeigte, kann der Risikoabschlag (die geforderte Mindestrisikoprämie) bei kleinen Werten der Varianz sowie des Erwartungswerts für beliebige stetig differenzierbare Nutzenfunktionen wie folgt approximiert werden[9]:

Beispiele

[Bearbeiten | Quelltext bearbeiten]Es werde eine Münze geworfen, und man erhält je nach Ergebnis des Münzwurfs entweder eine Auszahlung von 1,00 € oder nichts. Der Erwartungswert E(w) wäre demnach 0,50 €, der Preis eines Loses bei Fairness der Lotterie wäre ebenfalls 0,50 €.

- Zieht der Spieler es nun vor, sich anstelle der unsicheren Gewinnausschüttung einen Betrag < 0,50 € in bar auszahlen zu lassen, also z. B. sein eigenes Los jemand anderem für einen solchen niedrigeren Betrag zu verkaufen, wird er risikoscheu oder risikoavers genannt, und die Risikoprämie desjenigen, der ihm das Los abkauft, ist positiv (er wird statistisch gesehen einen Gewinn machen).

- Verkauft der Spieler dagegen jemand anderem sein Los für genau 0,50 €, ist er also selbst unentschieden (indifferent), ob er an der Lotterie teilnehmen soll oder nicht, wird er risikoneutral genannt, und die Risikoprämie desjenigen, der ihm das Los abkauft, bleibt null (er wird statistisch gesehen weder einen Gewinn noch Verlust machen).

- Ist der Spieler schließlich nur dann bereit, sein Los jemand anderem zu verkaufen, wenn dieser ihm dafür auf der Stelle einen Betrag > 0,50 € bezahlt, wird solch ein Spieler risikoliebend oder risikoaffin genannt, und die Risikoprämie desjenigen, der ihm das Los abkauft, ist negativ (er wird statistisch gesehen einen Verlust machen).

Abhängigkeit der Risikoprämie vom Risikotyp

[Bearbeiten | Quelltext bearbeiten]Beispiel 1

[Bearbeiten | Quelltext bearbeiten]Ein risikoscheuer Spieler mit der Risikonutzenfunktion und deren Umkehrfunktion nehme an einer Tombola teil, bei der die Chancen für einen Hauptgewinn von 2500 € bei 1 %, die für einen Trostpreis von lediglich 25 € dagegen bei den verbleibenden 99 % stehen.

Der Erwartungswert des unsicheren Vermögens w und der erwartete Nutzen bei Teilnahme an der Tombola sind damit:

Sicherheitsäquivalent des unsicheren Vermögens w und Risikoprämie der Tombola errechnen sich damit für den Spieler wie folgt:

Der risikoscheue Spieler wäre also bereit, maximal 29,70 € für ein Los auszugeben bzw. es umgekehrt für 29,70 € (oder mehr) weiterzuverkaufen, wobei der Käufer im Durchschnitt einen Gewinn von 20,05 € machen würde, da der durchschnittliche Ertrag des Loses ja, wie gezeigt, bei 49,75 € liegt.

Beispiel 2

[Bearbeiten | Quelltext bearbeiten]Ein risikofreudiger Spieler mit der Risikonutzenfunktion und deren Umkehrfunktion nehme an derselben Tombola teil, bei der die Chancen für einen Hauptgewinn von 2500 € wieder bei 1 %, die für einen Trostpreis von lediglich 25 € dagegen bei den verbleibenden 99 % stehen.

Der Erwartungswert des unsicheren Vermögens w und der erwartete Nutzen bei Teilnahme an der Tombola sind damit:

Sicherheitsäquivalent des unsicheren Vermögens w und Risikoprämie errechnen sich für den Spieler damit nun wie folgt:

Der risikofreudige Spieler wäre also bereit, maximal 251,23 € für ein Los auszugeben bzw. es umgekehrt für 251,23 € (oder mehr) weiterzuverkaufen, wobei der Käufer im Durchschnitt einen Verlust von 201,48 € machen würde, da der durchschnittliche Ertrag des Loses ja, wie gezeigt, lediglich bei 49,75 € liegt.

Abhängigkeit der Risikoprämie vom Ausgangsvermögen

[Bearbeiten | Quelltext bearbeiten]Die Lage des in die Formel für die Risikoprämie einfließenden Erwartungswerts des unsicheren Vermögens w wird u. a. vom Ausgangsvermögen w0 bestimmt.

Beispiel 1

[Bearbeiten | Quelltext bearbeiten]Ein risikoscheuer Spieler mit der Risikonutzenfunktion und deren Umkehrfunktion besitze lediglich ein Lotterielos, auf das mit einer Wahrscheinlichkeit ein Gewinn von 7 € ausgezahlt wird, sein Ausgangsvermögen w0 dagegen sei gleich Null.

Der Erwartungswert des unsicheren Vermögens w = w0 + L und der erwartete Nutzen bei Teilnahme an der Lotterie sind damit:

Sicherheitsäquivalent des unsicheren Vermögens w = w0 + L = L und Risikoprämie errechnen sich damit für den Spieler wie folgt:

Wie zu sehen, wäre das Lotterielos dem mittellosen Spieler also 1,75 € weniger wert als es dessen rein rechnerischem Wert entspricht: Obwohl das Los im Durchschnitt einen Gewinn von 3,50 € verspricht, wäre der mittellose Spieler schon für 1,75 € bereit, das Los jemand anderem weiterzuverkaufen oder es selbst auch nur für höchstens diese 1,75 € zu kaufen, da das Risiko des Totalverlusts des Spieleinsatzes in diesem Fall schwerer wiegt als die Aussicht auf Gewinn.

Beispiel 2

[Bearbeiten | Quelltext bearbeiten]Ein anderer risikoscheuer Spieler mit derselben Risikonutzenfunktion und deren Umkehrfunktion besitze auch wieder dasselbe Lotterielos, auf das mit einer Wahrscheinlichkeit ein Gewinn von 7 € ausgezahlt wird, nun aber ein sicheres Ausgangsvermögen w0 von 9 €.

Der Erwartungswert des unsicheren Vermögens w = w0 + L und der erwartete Nutzen bei Teilnahme an der Lotterie sind damit:

Sicherheitsäquivalent des unsicheren Vermögens w = w0 + L und Risikoprämie errechnen sich damit für den Spieler wie folgt:

Wie zu sehen, wäre dasselbe Lotterielos dem „vermögenden“ Spieler nur noch 0,25 € weniger wert als es dessen rein rechnerischem Wert entspricht: Obwohl das Los im Durchschnitt einen Gewinn von 3,50 € verspricht, wäre der „vermögende“ Spieler aufgrund seiner Risikoscheu allerdings auch nur bereit, selbst 3,25 € dafür auszugeben bzw. es schon für 3,25 € (oder mehr) weiterzuverkaufen.

Abhängigkeit der Risikoprämie von der Gewinnspanne

[Bearbeiten | Quelltext bearbeiten]Ein weiterer Faktor, der die Lage des in die Risikoprämien-Formel einfließenden Erwartungswerts des unsicheren Vermögens w beeinflusst, ist die Spannweite des in Aussicht stehenden Gewinns.

Beispiel 1

[Bearbeiten | Quelltext bearbeiten]Ein risikoscheuer Spieler nehme an der Finalrunde einer TV-Show teil, in der sich die Mitspieler schließlich zwischen zwei Türen entscheiden müssen, hinter denen einmal nichts, das andere Mal 1600 € versteckt sind. Alternativ hat jeder Mitspieler aber auch die Möglichkeit, statt sich zwischen den Türen entscheiden zu müssen sofort 800 € in bar als Trostpreis zu erhalten. Sowohl diese Barzahlung als auch das Spiel mit den Türen haben also denselben rechnerischen Erwartungswert von 800 €. Ein sogen. risikoneutraler Mitspieler, dem das Risiko, die falsche Tür zu wählen, völlig egal wäre, wäre nun unentschieden (indifferent), ob er sich für das Spiel mit den Türen oder die sichere Barauszahlung entscheiden soll – ein risikoscheuer Mitspieler dagegen wird stets die sicheren 800 € vorziehen.

Gesetzt den Fall, die Risikonutzenfunktion des risikoscheuen Mitspielers und deren Umkehrfunktion lauten und , lassen sich Erwartungswert des Gewinns beim Türen-Raten w = T und der erwartete Nutzen daraus wie folgt berechnen:

Sicherheitsäquivalent und Risikoprämie des Türen-Ratens ergeben sich dann wie folgt:

Wie zu sehen, besteht für risikoscheue Mitspieler mit einer Risikonutzenfunktion wie der obigen keinerlei Anlass, sich für das Türen-Raten zu entscheiden: Der „gefühlte“ Nutzen des im Durchschnitt zu erwartenden Spielgewinns von 800 € ist gerade einmal derselbe wie der einer sicheren Sofortzahlung von 400 €, also weit niedriger als die vom Showmaster angebotene Alternative von 800 €.

Beispiel 2

[Bearbeiten | Quelltext bearbeiten]Hätte der Showmaster es nun nur mit solcherart Spielern zu tun (und die meisten Menschen sind risikoscheu), wäre die Show bald am Ende. Eine der Möglichkeiten, die Spieler dennoch zur Aufnahme des Risikos zu bewegen, könnte angesichts dessen die Verdopplung des Gewinns von 1600 auf 3200 € sein, und damit auch seines Erwartungswerts von 800 auf 1600 €:

Sicherheitsäquivalent und Risikoprämie des Türen-Ratens verdoppeln sich ebenfalls:

In der neuen Situation wäre es allerdings immer noch nicht klar, ob sich die Spieler am Ende tatsächlich für den durchschnittlichen Gewinn des Türen-Ratens von nun 1600 € oder doch lieber für die sichere Auszahlung von 800 € entscheiden, da deren „gefühlter“ Nutzen sich nun gerade einmal die Waage mit dem des Sicherheitsäquivalents des zu erwartenden Rategewinns E(T) hält. Definitiv zugunsten des Türen-Ratens würde sich das Blatt daher erst bei Gewinnen > 3200 € wenden.

Abhängigkeit der Risikoprämie vom Verlauf der individuellen Risikonutzenfunktion

[Bearbeiten | Quelltext bearbeiten]Außer der Lage des Erwartungswerts und der Streuung des unsicheren Vermögens w spielt auch der Verlauf der Risikonutzenfunktion u(w) selbst, namentlich ihr Anstieg und/oder ihr Krümmungsverhalten, eine entscheidende Rolle bei der Bestimmung der Risikoprämie.

Beispiel 1

[Bearbeiten | Quelltext bearbeiten]Ein risikoscheuer Marktteilnehmer mit einem angesparten Vermögen von 100.000 € erfährt von seinem Arzt, dass er durch eine Krankheit, deren Behandlungskosten von seiner Krankenkasse nicht übernommen werden, falls diese Krankheit bei ihm ausbrechen sollte, schlimmstenfalls 90 % seines Vermögens einbüßen kann, wenn auch nur mit einer Wahrscheinlichkeit von 1:10. Die Wahl, vor der er damit steht, ist:

- A) eine entsprechende Zusatzversicherung abzuschließen und damit dafür, dass der Versicherer ihm seine Zukunftssorgen abnimmt, einen, wenn auch geringen sofortigen sicheren Vermögensverlust (in Form der zu zahlenden Versicherungsprämie) hinzunehmen, oder aber

- B) keine zusätzliche Versicherung abzuschließen, das Geld für die Versicherungsprämie zu sparen und dafür das gesamte Krankheitskostenrisiko selbst zu tragen, also einen in diesem Fall zwar nicht allzu wahrscheinlichen, dafür umso schwerwiegenderen unsicheren Vermögensverlust zu riskieren.

Der Erwartungswert E(w) des unsicheren Vermögens w des Marktteilnehmers errechnet sich damit, wenn man die obigen Ausgangswerte und Wahrscheinlichkeiten berücksichtigt, wie folgt:

- w0 = 10.000; w1 = 100.000; p(w0) = 10 %

(w) = p · w0 + (1-p) · w1 = 10 % · 10.000 + 90 % · 100.000 = 91.000

Alles weitere hängt nun von der individuellen Nutzenfunktion des Marktteilnehmers ab – handelt es sich um einen risikoscheuen Marktteilnehmer mit einer der beiden nebenstehenden Nutzenfunktionen oder , wären beispielsweise folgende Szenarien möglich:

- Das Verhalten des Marktteilnehmers werde durch die Nutzenfunktion mit der Inversen beschrieben. Der Nutzen der beiden Eckvermögen w0 und w1 sowie der erwartete Nutzen des unsicheren Vermögens w errechnen sich dann wie folgt:

Das Sicherheitsäquivalent des unsicheren Vermögens des Marktteilnehmers sowie die daraus resultierende Risikoprämie berechnen sich damit für diesen Fall zu:

- Das Verhalten des Marktteilnehmers werde durch die Nutzenfunktion mit der Inversen beschrieben. Der Nutzen der beiden Eckvermögen w0 und w1 sowie der erwartete Nutzen des unsicheren Vermögens w errechnen sich dann wie folgt:

Das Sicherheitsäquivalent des unsicheren Vermögens des Marktteilnehmers sowie die daraus resultierende Risikoprämie berechnen sich damit in diesem Falle zu:

Wie zu sehen, liegt das Sicherheitsäquivalent des unsicheren Vermögens für den Marktteilnehmer im ersten Fall noch einmal 4.212 € unter dem Erwartungswert seines Vermögens in Höhe von 91.000 € – er wäre also ggf. bereit, insgesamt bis zu 13.212 € für die Vermeidung des Krankheitskostenrisikos (in Höhe von 9.000 €) auszugeben. Im zweiten Fall liegt das Sicherheitsäquivalent des Marktteilnehmers sogar noch tiefer – der Preis der Versicherung könnte hier aufgrund der Risikoscheu des Versicherten auf bis zu 28.460 € steigen, wovon 19.460 € die durchschnittliche Nettoprämie des Versicherers dafür wären, dass er dem Versicherten dessen Krankheitskostenrisiko (in Höhe von 9.000 €) abnimmt.

Beispiel 2

[Bearbeiten | Quelltext bearbeiten]Einem risikofreudigen Marktteilnehmer mit einem angesparten Vermögen von 10.000 € wird angeboten, sich an einer Risikowette zu beteiligen, bei der er sein Vermögen verzehnfachen könnte, wenn auch nur mit einer Wahrscheinlichkeit von 1:10. Die Wahl, vor der er damit steht, ist:

- A) einen Wettschein zu kaufen und damit dafür, dass der Wettspielbetreiber ihm die Chance auf eine Verzehnfachung seines Vermögens einräumt, einen, wenn auch geringen sofortigen sicheren Vermögensverlust (in Form der Wettgebühr) hinzunehmen, oder aber

- B) keinen Wettschein zu kaufen und damit zwar das Geld dafür zu sparen, aber auch die Chance eines zwar unsicheren, dafür umso beträchtlicheren Vermögensgewinns zu verpassen.

Der Erwartungswert E(w) des unsicheren Vermögens w des Marktteilnehmers errechnet sich damit, wenn man die obigen Ausgangswerte und Wahrscheinlichkeiten berücksichtigt, wie folgt:

- w0 = 10.000; w1 = 100.000; p(w1) = 10 %

E(w) = (1−p) · w0 + p · w1 = 90 % · 10.000 + 10 % · 100.000 = 19.000

Alles weitere hängt nun von der individuellen Nutzenfunktion des Marktteilnehmers ab – handelt es sich um einen risikofreudigen Marktteilnehmer mit einer der beiden nebenstehenden Nutzenfunktionen oder , wären beispielsweise folgende Szenarien möglich:

- Das Verhalten des Marktteilnehmers werde durch die Nutzenfunktion mit der Inversen beschrieben. Der Nutzen der beiden Eckvermögen w0 und w1 sowie der erwartete Nutzen des unsicheren Vermögens w errechnen sich dann wie folgt:

Das Sicherheitsäquivalent des unsicheren Vermögens des Marktteilnehmers sowie die daraus resultierende Risikoprämie berechnen sich damit für diesen Fall zu:

- Das Verhalten des Marktteilnehmers werde durch die Nutzenfunktion mit der Inversen beschrieben. Der Nutzen der beiden Eckvermögen w0 und w1 sowie der erwartete Nutzen des unsicheren Vermögens w errechnen sich dann wie folgt:

Das Sicherheitsäquivalent des Marktteilnehmers sowie die daraus resultierende Risikoprämie berechnen sich damit für diesen Fall zu:

Wie zu sehen, liegt das Sicherheitsäquivalent des unsicheren Vermögens w des Marktteilnehmers im ersten Fall noch einmal etwa 14.015 € über dem durchschnittlich zu erwartenden Vermögen von 19.000 € selbst – der Marktteilnehmer wäre also ggf. bereit, bis zu 33.015 € für die Chance auszugeben, sein Vermögen zu verzehnfachen. Im zweiten Fall dagegen liegt das Sicherheitsäquivalent nur noch rund 8.085 € über dem Erwartungswert – hier könnte der Preis des Wettscheins daher nur noch maximal 27.085 € betragen, wovon 8.085 € die durchschnittliche Nettoprämie des Wettspielveranstalters dafür wären, das er dem Spieler die Gewinnchance (in Höhe von 90.000 €) einräumt.

Versicherungswesen

[Bearbeiten | Quelltext bearbeiten]Die Risikoprämie ist in der Prämienkalkulation des Versicherungswesens der in die Versicherungsprämie eingepreiste Ausgleich für den durch Abschluss eines einzelnen oder mehrerer kollektiver Versicherungsverträge zustande gekommenen Risikotransfer.[10] Die Nettoprämie ist aus Sicht der Risikopolitik eine Preisuntergrenze, so dass ein Risikozuschlag hinzukommen muss, der sowohl die Zufallsschwankungen (Zufallsrisiko) in den Versicherungsleistungen (Schwankungszuschlag) als auch ein Kalkulationsrisiko berücksichtigt.[11] Formal gilt:

Nettoprämie + Risikozuschlag = Risikoprämie

Weiterer Bestandteil der Prämienkalkulation sind neben der Risikoprämie die Betriebskosten des Versicherungsunternehmens.

Wirtschaftliche Aspekte

[Bearbeiten | Quelltext bearbeiten]Die Risikoprämie hängt unmittelbar mit der Risikoeinstellung eines Entscheidungsträgers zusammen. Der Risikoprämie können somit folgende Risikoeinstellungen zugeordnet werden:[12][13]

Von großer Bedeutung ist die Risikoeinstellung im Bank- und Versicherungswesen. Kreditinstitute müssen das von Privatanlegern einzugehende Finanzrisiko aus einer Kapitalanlage im Rahmen einer Geeignetheitserklärung vor Abschluss einer Wertpapierorder gemäß § 64 Abs. 4 WpHG als mit der Risikoeinstellung des Anlegers vereinbar bestätigen, wobei sie die Anlageklasse und Risikoklasse zu berücksichtigen haben. Risikoneutrale Anleger erwarten eine Rendite in Höhe des risikolosen Zinssatzes, weil sie keine Risikoprämie einfordern und dem Risiko einen Disnutzen zuordnen. Risikoscheue Anleger bevorzugen dagegen Anlagen, bei denen sie eine Risikoprämie zahlen. Risikofreudige Anleger wiederum erhalten sogar vom Kontrahenten eine Risikoprämie.[14] Auf dem Versicherungsmarkt ist die Risikoeinstellung eines potenziellen Versicherungsnehmers von Bedeutung, ob und inwieweit er bereit ist, ein bestehendes Risiko einem Versicherungsschutz unterwerfen möchte oder nicht. Ein risikofreudiger Kunde wird lediglich bereit sein, eine Versicherungsprämie zu zahlen, die unter dem Erwartungswert des Schadens liegt: , ein risikoaverser ist bereit, auch eine über dem Erwartungswert liegende Prämie zu zahlen: , während ein risikoneutrales Wirtschaftssubjekt eine Versicherungsprämie aufzuwenden bereit sein wird, die genau dem Erwartungswert des Risikos entspricht: .[15] Der Erwartungswert des Schadens () ist der Entscheidungsparameter für den Versicherungsnehmer.

Siehe auch

[Bearbeiten | Quelltext bearbeiten]Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Springer Fachmedien Wiesbaden (Hrsg.), Kompakt-Lexikon Internationale Wirtschaft, 2013, S. 320

- ↑ Springer Fachmedien Wiesbaden (Hrsg.), Gabler Volkswirtschafts-Lexikon, 1997, S. 513

- ↑ Springer Fachmedien Wiesbaden (Hrsg.), Gabler Volkswirtschafts-Lexikon, 1997, S. 570

- ↑ Springer Fachmedien Wiesbaden (Hrsg.), Gabler Volkswirtschafts-Lexikon, 1997, S. 931

- ↑ Dieter Farny/Elmar Helten/Peter Koch/Reimer Schmidt (Hrsg.), Handwörterbuch der Versicherung HdV, 1988, S. 525 f.

- ↑ Helmut Laux: Entscheidungstheorie; Springer-Verlag 2005, ISBN 3-540-23576-0, S. 216 ff.

- ↑ Vgl. Rudi Zagst: Portfolio Theory and Asset Pricing (Vorlesungsskript, 2008), S. 61. ( des vom 17. Dezember 2010 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Peter Kischka: Vorlesung Statistik II, Kap. IV: Einführung in die Entscheidungstheorie; Jena, WS 2005/2006, S. 21.

- ↑ Helmut Laux: Entscheidungstheorie; Springer-Verlag 2005, ISBN 3-540-23576-0, S. 227–229.

- ↑ Springer Fachmedien Wiesbaden (Hrsg.), Kompakt-Lexikon Internationale Wirtschaft, 2013, S. 320

- ↑ Springer Fachmedien Wiesbaden (Hrsg.), Kompakt-Lexikon Internationale Wirtschaft, 2013, S. 320

- ↑ Florian Bartholomae/Marcus Wiens, Spieltheorie: Ein anwendungsorientiertes Lehrbuch, 2016, S. 11

- ↑ Matthias Kräkel, Organisation und Management, 2007, S. 70

- ↑ Florian Bartholomae/Marcus Wiens, Spieltheorie: Ein anwendungsorientiertes Lehrbuch, 2016, S. 11

- ↑ Hans-Bernd Schäfer/Claus Ott, Lehrbuch der ökonomischen Analyse des Zivilrechts, 1986, S. 257